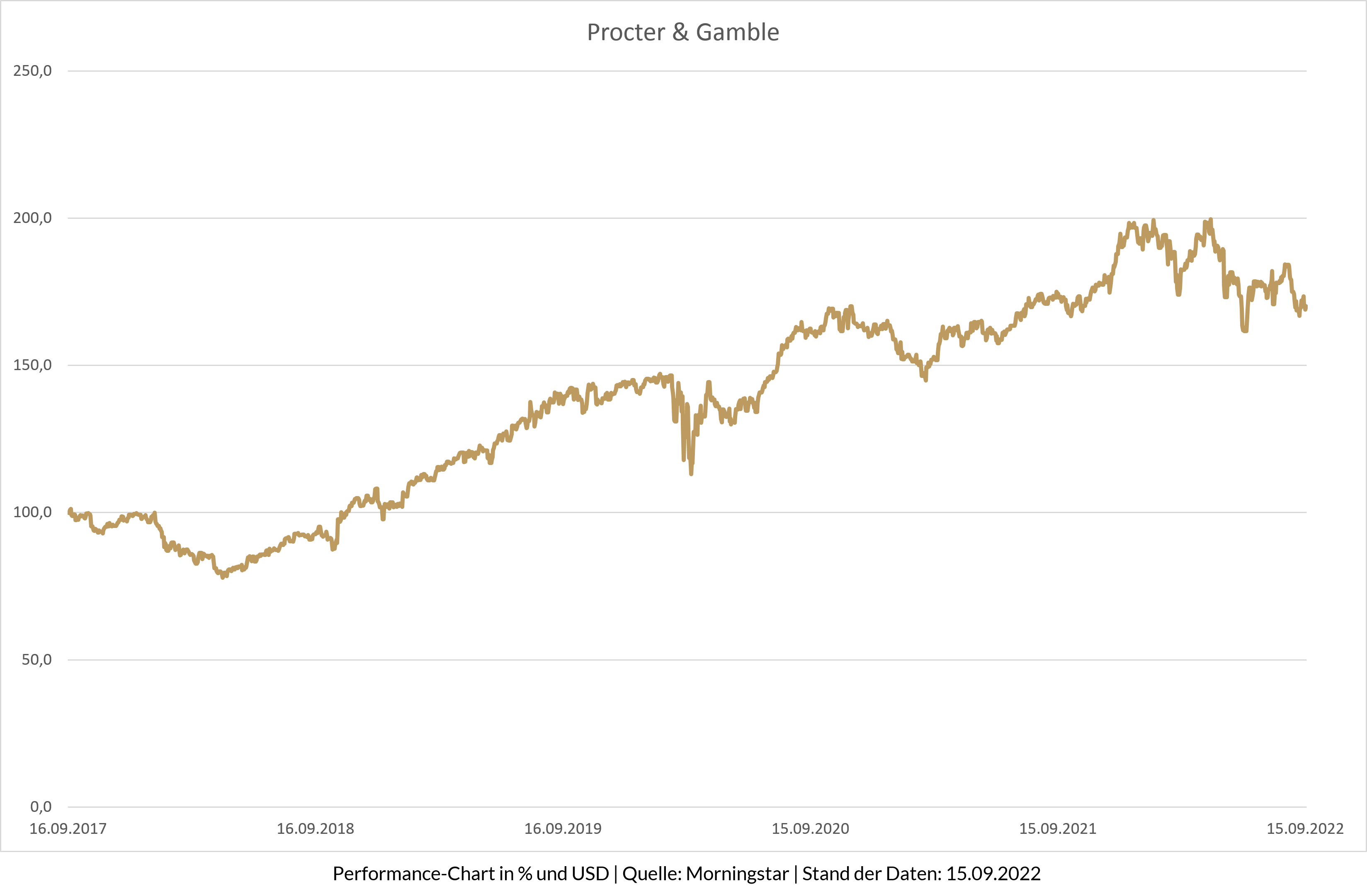

Unmittelbar nach Veröffentlichung des Berichts zum vierten Quartal 2021/22 sackte der Aktienkurs von Procter & Gamble (P&G) um rund 6% ab und verharrte bis zum Handelsende in diesem Minus-Bereich. Wir haben diese Situation zu einer Erhöhung unserer Beteiligung an P&G genutzt, sprich: behutsam nachgekauft. Was ist passiert, dass der Kurs von P&G – wohl neben Nestlé, Coca-Cola und Colgate-Palmolive DER sichere Hafen auf dem globalen Kurszettel in unsicheren Zeiten – so merklich rutschte?

Nun, es ist die momentan übliche Panik, wenn z. B. Analysten und „Börsenexperten“ meinen, vermeintliche Schwäche im Geschäft entdeckt zu haben, von der man befürchtet, sie könnte sich möglicherweise verfestigen. Bezüglich des erwähnten Kursrutsches muss man den (Handels-)Mechanismus nachvollziehen, der im Zusammenhang mit Unternehmensveröffentlichungen kurzfristig zu irrationalen Bewegungen führen kann: Automatische Handelssysteme, deren Algorithmen positiv/negativ besetzte Schlüsselwörter quasi in Echtzeit mit der Publikation von Unternehmensmitteilungen erkennen, drücken gerade in unsicheren Zeiten, wie sie momentan vorherrschen, sofort den “Verkaufsknopf”, wenn sie negative Schlüsselwörter identifizieren. Ebenfalls werden softwaregenerierte Texte innerhalb kürzester Zeit zu Börsenportalen übertragen. Kurzfristige Trader, die die sekundenschnelle Kursveränderung erkennen, hängen sich mit Short-Trades daran und verstärken so den Trend. Ebenso einige / etliche Analysten, die nach flüchtigem Querlesen der automatisch erstellten Internet-Artikel wenig reflektierend über die in diesen Artikeln angeführten angeblichen Gründe und den eingesetzten Kursrutsch parlieren. Teile der Börsenpresse übernehmen dies und verunsicherte Anleger lassen sich davon beeindrucken und verkaufen daraufhin. So in etwa – vielleicht etwas zugespitzt dargestellt – ist der Mechanismus des “schnellen Geldes”.

Langfristinvestoren hingegen freuen sich über den Rabatt und kaufen nach sorgfältiger Analyse vergünstigt nach, wenn – wie im vorliegenden Fall – die vermeintliche Schwäche des Geschäfts keine ist. Kursrutsche bei einer robusten „Gewinnmaschine“ wie P&G, die seit über 120 Jahren – auch in schwierigen Zeiten – praktisch jedes Jahr wächst und dabei immer sehr gut und meist auch mehr verdient als im jeweiligen Vorjahr, sind Geschenke ängstlicher Anleger an langfristige Investoren.

Procter & Gamble ist zurecht Weltmarktführer (mehr als doppelt so groß wie die Nr. 2) mit seinem sehr gut planbaren Home-/Personal Care-Geschäft mit enorm starken Marken (z. B. Swiffer, Febreze, Gillette), die entweder eine globale Nr. 1- oder Nr. 2-Marktposition besitzen. P&G achtet darauf, dass seine Produkte täglich benötigt werden und einen hohen Nutzen haben, der mit stetigen Innovationen sowie einer hohen Taktzahl neuer Produkte beständig erhöht und mit effizienter Markenkommunikation intensiv beworben wird. Der Großteil der Marken ist Premiumgeschäft mit besonders stabiler Nachfrage weltweit und niedriger Preiselastizität. Der Kapitalbedarf des Geschäftsmodells ist dauerhaft niedrig, die Skaleneffekte hoch. Zudem kann P&G mit seiner in den letzten Jahren optimierten Supply Chain und schlanken Prozessen als eine extrem effiziente “Produktions- und Vertriebsmaschine” bezeichnet werden; mit einer globalen Präsenz in allen wichtigen Online- und Offline-Betriebskanälen.

Der Anteil des Online-Geschäfts erreicht mittlerweile 14% am Konzernumsatz und wächst im mittleren einstelligen Bereich, mehr als doppelt so schnell wie das Offline-Geschäft. P&G nutzt digitale Ressourcen aber nicht nur im Vertrieb, sondern verbessert damit seine gesamte Wertschöpfungskette. CEO Moeller sagte dazu im Quartals-Call: „(…) increasing our digital acumen to drive consumer and customer preference, reduce cost and enable rapid and efficient decision-making. Increased digitization on manufacturing lines, more use of AI, more use of blockchain are not ends in to themselves. There are tools we can use to delight consumers and customers at the most reasonable cost possible.“

Nun konkret zum vierten Quartal von P&G und warum keine Schwäche erkennbar ist: Wenn man – anders als das „schnelle Geld“ es macht – tiefer in den Quartalsbericht “bohrt” und sich die Ausführungen des Managements im Quartals-Call zum Geschäftsverlauf anhört und später beim Vorliegen des Transkripts nochmals detailliert reflektiert, stellt man keine Schwäche fest, sondern im Gegenteil massive strukturelle Resilienz und die langfristig gewohnte außergewöhnliche Stärke. Um dies zu erkennen, bedarf es allerdings einer detaillierten Analyse, einer eigenständigen und rationalen Einordnung der Sachverhalte. Ein erster, schneller Eindruck kann das tatsächliche Bild oft nicht richtig erfassen und – wie im Falle von P&G – zu ein wenig Panik führen. Also, hier der genauere Blick auf wichtige Aspekte des Quartalsgeschäfts:

Top line

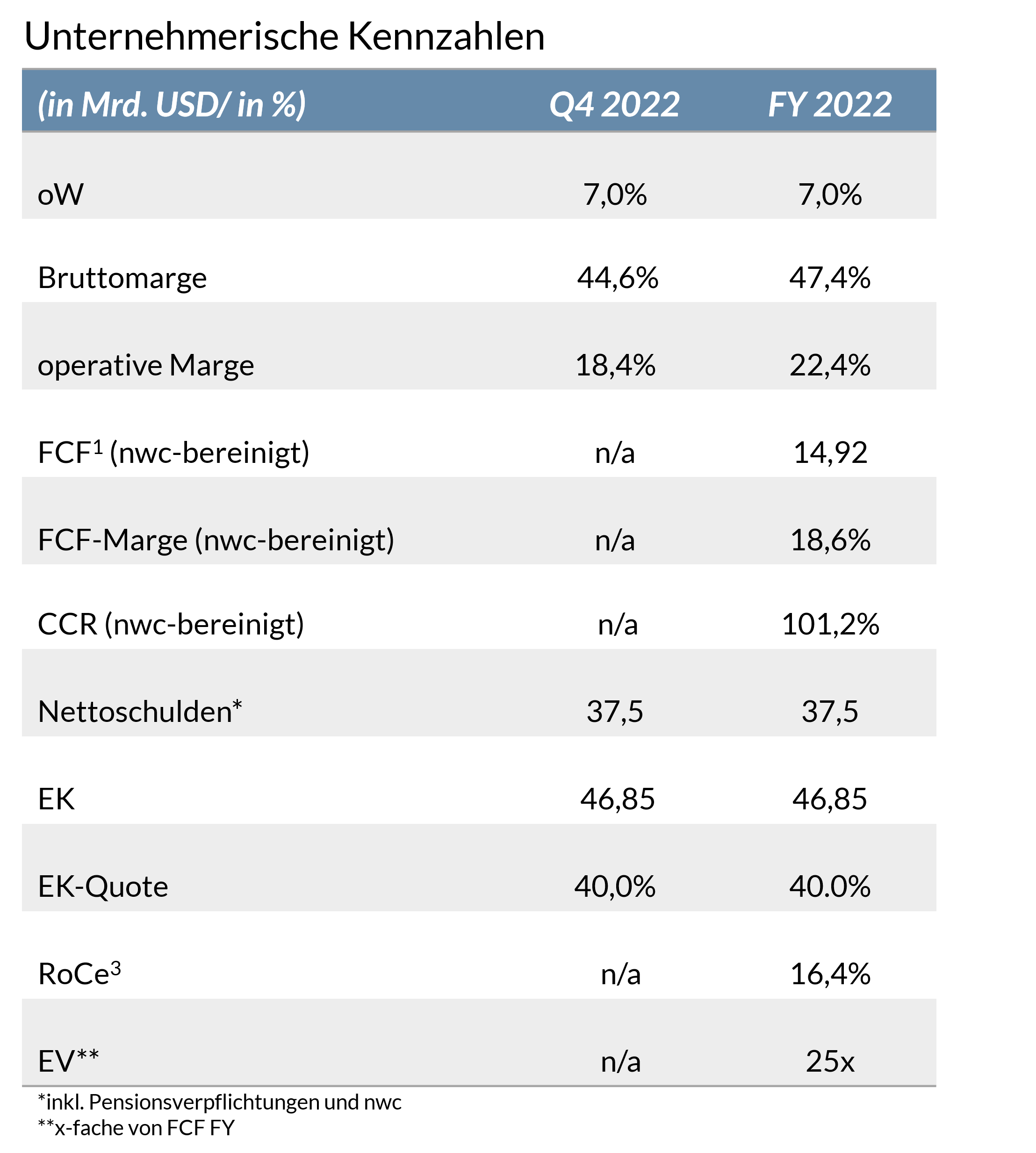

P&G ist in Q4 gewohnt ordentlich gewachsen mit 7% organischem Umsatzwachstum (oW) auf 19,52 Mrd. USD (im Geschäftsjahr (FY) ebenfalls 7% oW auf 80,19 Mrd. USD).

Das Wachstumstempo von P&G liegt seit mehreren Jahren merklich über dem langfristigen Normalbereich von 2% bis 4% oW, welches Consumer Staples meist benötigen, um wegen der geschäftsmodellbedingten hohen Skaleneffekte (vor allem Größenvorteile, meist auch merkliche Verbundvorteile) und des vergleichsweise gut planbaren Geschäfts, ihren Free Cash Flow1 etwa alle zehn Jahre zu verdoppeln, was dann recht verlässlich auch zu einer ungefähren Verdoppelung des Unternehmenswertes in diesem Zeitraum führt. Weil P&G langfristig meist über diesem Normalbereich des organischen Umsatzwachstums liegt sowie den Free Cash Flow schneller erhöht und die Free Cash Flow-Marge stetig ausbaut, hat auch der Unternehmenswert langfristig bisher schneller zugelegt (und der Aktienkurs somit ebenso).

P&G hat des Weiteren sowohl im Geschäftsjahr (FY) als auch im Berichtsquartal wie fast immer seinen globalen Marktanteil ausgebaut (jeweils +50 bps). Im Berichtsquartal sind neun der zehn Produktkategorien im mittleren einstelligen bis niedrigem zweistelligen Bereich gewachsen. Fünf der sieben Absatzregionen haben mit einem organischen Umsatzwachstum (oW) von 3% in den „Fokus Markets“ (USA, China, Europa) und 18% oW in den Schwellenländern zugelegt. 29 der 50 Top-Länder-Produktkategorie-Kombinationen haben ihren jeweiligen Marktanteil erhöht (FY sogar 36).

Im Berichtsquartal war das Wachstum ausschließlich preisgetrieben. P&G konnte die Preise erneut signifikant erhöhen, dieses Mal um 8%. Den Mix haben sie in Q4 nicht verbessert, was eher selten der Fall ist, aber immer einmal wieder vorkommt.

Nun kommt allerdings der „Pferdefuß“ beim organischen Umsatzwachstum: Umsatz ist nun einmal Menge mal Preis. „Preis“ hat, wie dargelegt, sehr gut zugelegt. Das Absatzvolumen hingegen, also „Menge“, ist um 1% geschrumpft (daher 7% oW). Was passierte also? – Innerhalb kürzester Zeit haben die automatischen Handelssysteme, wie oben beschrieben, das negative Schlüsselwort „Absatz -1%“ mit ihrem Algorithmus erfasst und automatisch verfasste Artikel verbreiten es in kurzer Zeit über das Internet. Daraus schlussfolgerten dann Marktteilnehmer: Wenn der Absatz sinkt, könne das ein Anzeichen sein, dass wegen der Preiserhöhungen weniger konsumiert werde, was das Wachstum von P&G gefährde.

Schaut man nun in Ruhe in den Quartalsbericht und hört sich den Quartals-Call an, kann man sich entspannt zurücklehnen. Denn:

Erstens wird im Quartalsbericht prominent darauf verwiesen, dass der Absatz ausschließlich wegen zweier temporärer Sondereffekte negativ war: (a) wurde das Russland-Geschäft heruntergefahren, (b) waren in China im April und Mai viele Millionen-Städte von harten Lockdowns mit geschlossenen Supermärkten und dem Verbot von Online-Handel betroffen. Zweitens ergänzte CFO Schulten im Call, „Volume (…) excluding Russia was up 1 point.“ Das heißt, selbst die harten und wochenlangen China-Lockdowns in vielen Millionen-Städten allein sorgten nicht dafür, das Absatzwachstum von P&G unter null zu drücken. Hauptursache war Russland, das zwar für P&G einen recht kleinen Markt darstellt mit einer Größenordnung von 2% bis 3% Umsatzanteil im Konzern. Aber diese fehlen jetzt nun einmal.

Interessant sind auch Schultens Ausführungen zum Quartal in China: „Greater China organic sales were down 11%, (…) due to COVID-driven lockdowns in major regions of the market. Since lockdowns have eased, we’ve seen sequential market recovery (…).“ China ist der drittgrößte Absatzmarkt von P&G (mit rund 16% Umsatzanteil im Konzern; USA Nr. 1-Markt mit rund 41% und Europa als Nr. 2 mit rund 30%). Wenn also das organische Umsatzwachstum in China um 11% geschrumpft ist, illustriert das, wie dynamisch andere Märkte gewachsen sind. Erfreulich ist zudem, dass der Absatz sich im Juni nach Ende der Lockdowns schnell erholt hat – unter normalen Umständen ohne Lockdowns ist China ein Wachstumsmarkt für P&G.

Auch zum organischen Umsatzwachstum (oW) in anderen Regionen lieferte Schulten Daten: „Organic sales in the U.S. grew 6%. European Focus Markets were up 3%“ (und dies trotz Russland, das bei P&G zu Europa gezählt wird). Des Weiteren: „In Enterprise Markets (das sind wesentlich die Schwellen- und Entwicklungsländer) each of the three regions grew organic sales 14% or more.“

Ergo: die (erneuten) Preiserhöhungen haben den Absatz im Berichtsquartal keineswegs abgekühlt. CFO Schulten erwähnte, dass es bei „Family Care“, einem der fünf Geschäftsbereiche des Konzerns, eine Ausnahme gab, nämlich Papierhaushaltstücher der Marke „Bounty“. Bounty ist allerdings eine Volumenmarke. In diesem Marktsegment sinken Absätze derzeit bei praktisch allen Consumer Staples, weil es preiselastischeres Geschäft ist. P&G hat dagegen im Konzern hauptsächlich Premiumgeschäft, zudem sind es Marken des täglichen Bedarfs mit hohem Nutzen, bei denen die Nachfrage robuster ist.

Der Blick über den Tellerrand des Berichtsquartals offenbart zudem, dass das Absatzvolumen FY mit +2% solide zum FY-oW von +7% beigetragen hat, Preis/Mix +5%.

Was kurzfristig durchaus schmerzt, ist der Wegfall des russischen Marktes; weil P&G aber weltweit weiterhin stetig wachsen sollte, dürfte der Wegfall zügig, innerhalb weniger Quartale, überkompensiert werden.

Zudem schmerzt die Stärke der Bilanzwährung, des USD, der berichtet erneut ordentlich Umsatz kostet, nämlich 4% (FY sind es 2%). Das dürfte wohl gerade z.B. gegenüber dem Euro noch länger der Fall sein, aber das trifft alle US-Firmen.

Das größte Konzerngeschäft, Fabric & Home Care (35,2% Umsatzanteil) hat erneut ein starkes oW von 9% geschafft, genauso wie Health Care (12,9% Umsatzanteil), Baby/Feminine/Family 7% oW (24,7% Anteil), Grooming +3% (8,2% Umsatzanteil) und Beauty flat (17,7%); (Corporate 1,2% Anteil). Beauty ist laut Schulten wegen der China-Lockdowns nicht gewachsen, weil dort der Absatz mit der Luxus-Hautpflegemarke SK-II und der Haarpflegemarken eingebrochen war. Deshalb hat auch Grooming schlechter abgeschnitten; im Juni, nach Ende der Lockdowns, hat sich der Absatz von SK-II und bei Grooming zügig erholt.

Die Prognose für das organische Umsatzwachstum (oW) für das neue Geschäftsjahr 2022/23 kam bei etlichen Marktteilnehmen ebenfalls nicht gut an, die prognostizierten 3% bis 5% werden als Enttäuschung gesehen. Nun ist das zwar eine Verlangsamung gegenüber den letzten Jahren. P&G schätzt allerdings seit 2020 als Folge der Unsicherheit aus Corona vorsichtig, hat dann aber stets deutlich besser abgeschnitten. So haben sie für FY 2021/22 beim oW 2% bis 4% prognostiziert, schlussendlich haben sie, wie oben dargelegt 7% oW im ganzen Geschäftsjahr erreicht. Außerdem liegt auch die Wachstumsrate der Guidance oberhalb des erwarteten Marktwachstums, P&G will also – wie meist – Marktanteile gewinnen.

Die bottom line

Preiserhöhungen und Effizienzmaßnahmen haben es ermöglicht, dass die wechselkursneutrale Rohmarge trotz der deutlich höheren Inputkosten bei Rohstoffen, Vormaterialien und Logistik im vierten Quartal um 20 bps zugelegt hat, berichtet sinkt sie um 370 bps auf 44,6%. Das illustriert, wie merklich der starke USD Marge kostet.

Die operative Marge (oM), auf Ebit-Basis, sinkt hingegen lediglich um 30 bps auf 18,4%. Im Geschäftsjahr (FY) sinkt sie um 70 bps auf 22,4%, was trotz der erheblichen Kostensteigerungen bei den Materialkosten (COGS) wirklich stark ist, wesentlich weil Vertriebs- und Verwaltungskosten (SGA) gesenkt wurden.

Die Free Cash Flow-Marge beträgt in Q4 15,5% und FY 17,2%, die Cash Conversion Rate (CCR) beträgt FY 93,6%; bereinigt um die net working capital (nwc)-Veränderungen2 sind es FY 18,6% Free Cash Flow-Marge, CCR FY bereinigt 101,2%. Gerade der Lagerwert ist gegenwärtig wie bei allen Herstellern physischer Güter deutlich höher – höhere Vorproduktkosten und höherer Bilanzwert der Halbfertig- und Fertigprodukte sind die Gründe.

Das im Lager gebundene Cash wird mit Zeitverzug beim Verkauf der Produkte nach dem Bilanzstichtag frei verfügbar, weshalb die nwc-bereinigte Free Cash Flow-Marge des vollen Geschäftsjahres von 18,6% ein valides Spiegelbild der Profitabilität ist. Dieser Wert liegt im Bereich der langjährigen Free Cash Flow-Marge von 16% bis 21%. P&G ist trotz all der aktuellen Kostensteigerungen und der Corona-Umsatzausfälle sehr profitabel.

Wir finden es sehr beeindruckend, dass P&G selbst in diesem äußerst herausfordernden Umfeld so robust und viel verdient. Natürlich, neue Rekorde schaffen sie derzeit nicht, aber man muss berücksichtigen, dass die allermeisten Firmen, die ohnehin überschaubar verdienen, augenblicklich wirklich zu kämpfen haben, um überhaupt Cash zu produzieren. P&G steht herausragend da, und sie werden seit Jahren umsichtig von Moeller & Team geführt.

Corona, Lockdowns und Lieferengpässe dauern nicht ewig. Sind diese einmal überwunden, wird das die Inflationsraten und den Kostendruck merklich senken. Der Verlust des Russland-Geschäfts dürfte innerhalb weniger Quartale wettgemacht werden. Wie sich die Logistikkosten entwickeln, kann bei der Ungewissheit über den Ukraine-Krieg aber niemand sagen. Und der starke USD ist nicht nur eine Umsatz- und Margenbremse, sondern beflügelt gleichzeitig stark das (erfolgreiche) Streben nach mehr Effizienz, was langfristig die (guten) US-Firmen noch stärker macht.

Aber zuerst einmal bleibt es schwierig, Gegenwind ist da: P&G rechnet nach den Nachsteuer-Mehrkosten und dem “Wechselkurs-Gegenwind” im abgelaufenen Geschäftsjahr von 3,2 Mrd. USD auch 2022/23 mit anhaltend hohen Herausforderungen auf der Inputkosten- und Wechselkurseite. Es sollen kumuliert nach Steuern rund 3,3 Mrd. USD Kostensteigerungen/Wechselkurs-Verluste sein, davon 2,1 Mrd. USD Rohstoffe/Verpackungsmaterial, 300 Mio. USD höhere Logistikkosten und 900 Mio. USD Wechselkurs-Gegenwind.

Moeller sagte dazu im Call:

„The best response to uncertainties and challenges we face is to double down on the integrated set of strategies that are delivering very strong results. We’re committed to keep investing to strengthen the superiority of our brands across innovation, supply chains and brand equity to deliver superior value for consumers in every price tier in which we compete. Alongside our productivity work, we’ll continue to offset a portion of the cost impacts with price increases. Whenever possible, we’ll close a couple of those price increases with innovation. Those moves will be tailored to the market, category and brand. Our strategic choices on portfolio, superiority, productivity, constructive disruption and organization are not independent strategies.“

Schulten gab ergänzend ein paar Indikationen, wie sie die Produktivität und den Mix weiter verbessern wollen:

„From a cost of goods productivity standpoint, we’ve talked about us prioritizing production of cases to ship them and innovation as we were capacity-constrained. That has limited our ability to get cost savings qualified and through the P&L. That is changing in this current fiscal year. As the capacity situation eases, as we add more capacity and catch up with demand, we are able to get more cost savings qualified, catch up on some of the cost savings we delayed in fiscal ’22. So we are expecting growth savings in the COGS area to get back to pre-COVID levels in this fiscal year.

From a media standpoint, we have delivered significant productivity over the past years, but we have reinvested all of that productivity and incremental media spend ahead of sales leverage, ahead of the productivity numbers even that we generated. And that productivity continues to strengthen. We have developed strong capability to target better both on TV as well as in digital. Our ability to improve effectiveness of reach and quality of reach is allowing us to drive cost per effective reach down both in digital and in TV. We’ve shifted more and more spend into digital. Now more than 50% of our advertising is in digital.

General sales leverage and productivity on SG&A driven by sales leverage is well intact. You saw it flow through in quarter 4. That was 180 basis points helped to operating margin, and that should continue.

So in summary, I feel good about our productivity muscle.

On product mix, we continue to see the same effect that we’ve seen in previous quarters, which is a negative impact to gross margin, roughly 130 basis points on the quarter, positive impact when you think about our portfolio. What we see is that consumers that come into the P&G portfolio and we had big success in driving trial over the past two years. Those consumers, if they try P&G products, they tend to trade up. And that trade-up comes with increased unit sales. It comes with increased penny profit, but the gross margin is slightly dilutive. The example we use generally is Tide pods, about a 50% premium in unit sales versus liquid detergent per load, significantly higher unit profit, but from a gross margin percentage standpoint, slightly lower. So that same effect continues, and we expect that trade-up, hopefully, to continue in this fiscal.“

Zu Preiserhöhungen sagte Schulten ergänzend zu den oben angegebenen Anmerkungen Moellers (also Verbindung von Preiserhöhungen mit Produktinnovationen):

„And we expect pricing to be the main driver in that market growth with volumes slightly down. That is a logical consequence of the broad-based pricing that we are seeing in the market, assuming there will be elasticity. We’ve seen elasticity, albeit better than expected based on historical levels, but we’re seeing elasticity in the market, and that’s reflected in our market growth assumption.

Our categories being daily-use categories that consumers don’t deselect even when they see high levels of inflation, our focus on Irresistible Superiority, our ability to make strong value claims based on environment. And most importantly, the strength in our innovation portfolio and the runway we have in driving household penetration and trade-up within the portfolio has us focused really on driving market growth. And that inherently drives share growth for us. That’s part of our assumption to market size and relative share growth.

Walmart indicated that the pressure they are seeing is in general merchandise and apparel. Our categories, when you think about the HPC categories broadly in Walmart and across all retailers in the U.S., really are still growing at a good clip.“

Die nächste Preiserhöhungsrunde steht laut CFO Schulten an:

„The increases we’re taking, and we’ve announced in June, July, are going into effect broadly in this quarter, July, August, September, towards the latter half of it. And we also announced pricing globally in the same ballpark, mid-single digits, but very differentiated. So in general, I would tell you, mid-singles — probably mid-to-high singles, but really tailored by country, by brand, by SKU to ensure that we do what I just described retailers are looking for, provide the best value for their relevant shoppers in terms of absolute price point, product performance and value tier.“

Die Bilanz

Das Eigenkapital (EK) ist mit 46,85 Mrd. USD praktisch unverändert, die EK-Quote steigt um 100 bps auf 40%. Die Nettoschulden inklusive Pensionsverpflichtungen und net working capital (nwc) betragen 37,5 Mrd. USD (rund das 2,5fache des Free Cash Flows FY). Die interne Verzinsung (RoCe3) beträgt solide 16,4%, auch wenn die Verzinsung des eingesetzten Kapitals aktuell wegen des kostenbedingt gebremsten Free Cash Flows niedriger ist als im langfristigen Vergleich.

Im Geschäftsjahr wurden 8,77 Mrd. USD an Dividenden ausgeschüttet sowie für 10 Mrd. USD eigene Aktien zurückgekauft und anschließend vernichtet, also rund 5 Mrd. USD mehr als verdient wurde. Dies stellt für uns eine unnötige Übertreibung dar.Der Free Cash Flow sollte der Deckel sein für Dividende plus Rückkäufe. Im angelaufenen Geschäftsjahr sind „more than $9 billion in dividends and to repurchase $6 billion to $8 billion of common stock“ geplant. „Combined, a plan to return $15 billion to $17 billion of cash to shareowners this fiscal year.“ Das obere Ende der Spanne dürfte wohl oberhalb des Free Cash Flows liegen.

Bewertung

Der Enterprise Value (EV) beträgt das rund 25fache des Free Cash Flow FY. Den Fair Value nach Discounted Cash Flow-Verfahren sehen wir bei 165 – 175 USD/Aktie.

——————————————————————————————————————————————————————————————

Glossar:

CCR = Cash Conversion Rate

EK = Eigenkapital

EV = Enterprise Value

1FCF = Free Cash Flow. Das Nachsteuerergebnis ist nicht der Unternehmensgewinn, sondern der freie Barmittelzufluss (Free Cash Flow), da nur der Free Cash Flow Abschreibungen, Betriebskapital (working capital) und Investitionen berücksichtigt. Der wirkliche Unternehmensgewinn, der Free Cash Flow, ist für uns eine maßgebliche Bezugsgröße für die Unternehmensbewertung.

FY = Financial Year

FYe = expected Financial Year

nwc = Net working capital

oW = organisches Umsatzwachstum

Q1, Q2 usw. = Quartal 1, Quartal 2 usw.

3RoCe = Return on Capital employed. Wir legen großen Wert auf eine valide und konservative Struktur der eingesetzten Kennzahlen und berechnen das RoCe daher als Free Cash Flow im Verhältnis zum Eigenkapital plus Nettofinanzschulden bzw. abzgl. Nettofinanzposition plus relevante, langfristige Rückstellungen wie Pensions- und Leasingverpflichtungen.

Stand der Daten: 30.07.2022