Bis vor wenigen Tagen zählten Bankaktien für viele „Finanzexperten“ noch zu den ultimativen Börsenfavoriten des Jahres 2023. Der Grund: Bei steigenden Zinsen würden Banken mehr verdienen. Ja, die Margen steigen, z. B. bei Neukrediten. Zugleich aber sinkt auch die Kreditnachfrage, was seitens der Zentralbanken mittels Zinserhöhungen intendiert ist, da mit sinkender Kreditnachfrage die Inflationsraten gesenkt werden sollen. Hinzu kommt, dass Banken nun einmal Fristentransformation betreiben, also Kurzfristeinlagen der Kunden längerfristig anlegen, vorwiegend in Anleihen mit längeren Laufzeiten. Deren Kurse sinken aber bei steigenden Zinsen, und zwar mitunter deutlich. Hierdurch müssen Banken Abschreibungen auf die Anleihen tätigen, wodurch der Bankgewinn sinkt bzw. die Banken in die roten Zahlen geraten. Genau das erleben wir derzeit.

Es brauchte nicht die Pleite dreier US-Banken in Serie (Silvergate, Silicon Valley Bank, Signature Bank), weitere in Schieflage geratene US-Regionalbanken und den Quasi-Untergang der einst so stolzen Schweizer Großbank Credit Suisse, um festzustellen, dass Investments in Banken hochriskant sind. Denn Banken betreiben durch den hohen Einsatz von Fremdkapital stark gehebelte Geschäftsmodelle, die nur bei schönem Wetter funktionieren und schnell ins Wanken geraten können. Und wer kann denn zudem wirklich beurteilen, was die Bilanz einer Bank „wert“ ist? Investments in Bankaktien sind für uns daher reine Spekulation und stellen für uns deshalb seit jeher ein absolutes No-Go dar.

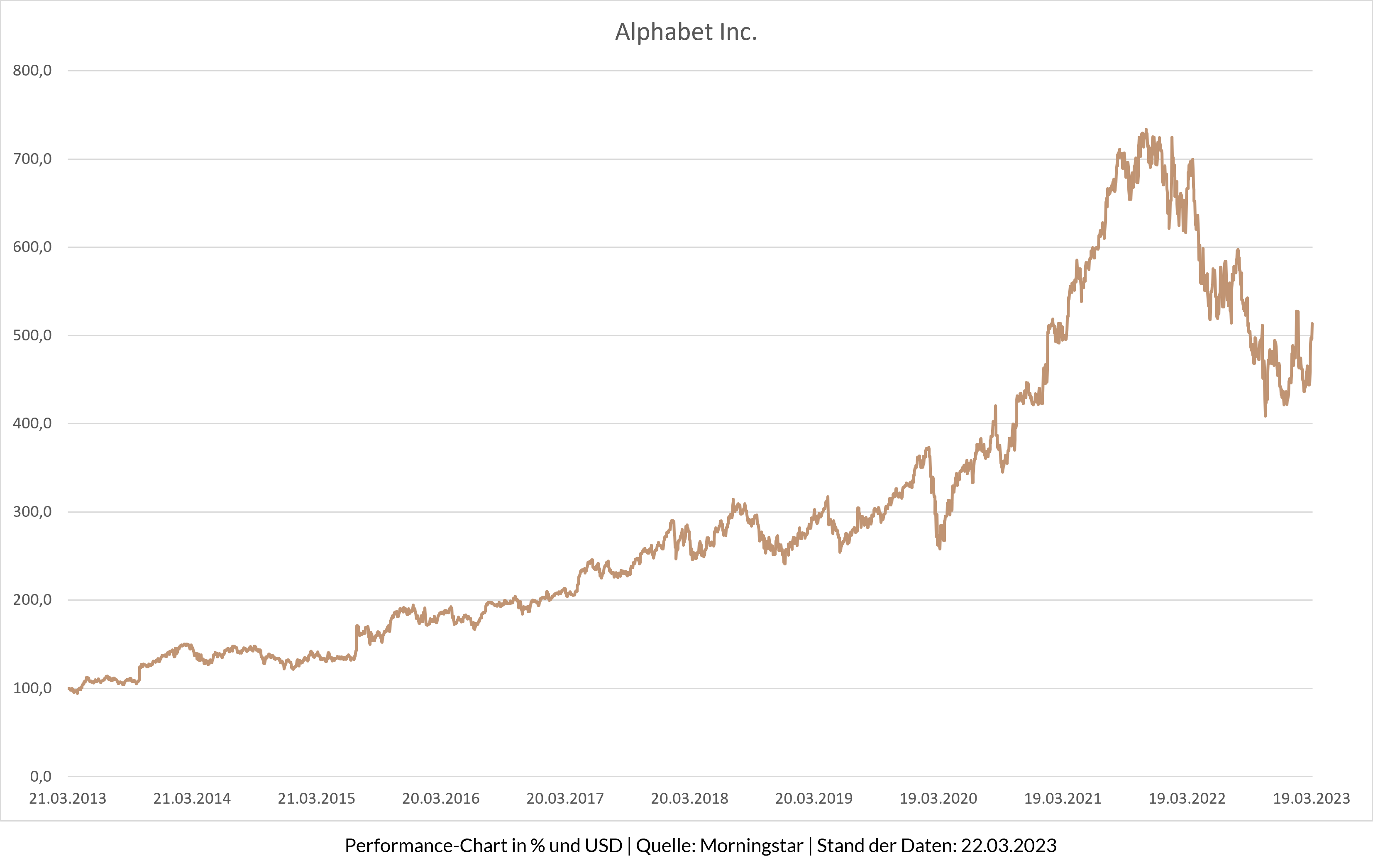

Auch wenn wir als langfristige Investoren unseren Blick in erster Linie auf den operativen Geschäftsverlauf der Firmen richten und weniger auf die kurzfristige Entwicklung ihrer Börsenkurse, so kommt es nicht von ungefähr, dass die selbst in Krisenzeiten verlässlich ertragreichen Geschäftsmodelle unserer Portfoliounternehmen in unruhigeren Zeiten wie aktuell von der Börse wieder mit Kurssteigerungen honoriert werden, wovon die beiden Unternehmerfonds zuletzt gut profitieren konnten. Viel wichtiger aber ist: Losgelöst vom kurzfristigen Auf und Ab an der Börse können wir vor allem deshalb weiter ruhig schlafen, weil wir uns trotz mannigfaltiger Krisen um die operative Standfestigkeit der Geschäftsmodelle unserer Firmen angefangen von Procter & Gamble über Danaher bis hin zu Apple keine Sorgen zu machen brauchen. Auch nicht bei Alphabet / Google.

Google – Abstieg oder Aufstieg?

Seit vielen Jahren wächst der Werbe-Koloss Alphabet/Google mit hoher Verlässlichkeit sehr stark. Diese ohnehin dynamische Entwicklung hat sich seit der Corona-Pandemie noch einmal deutlich beschleunigt. Nach dieser rasanten Entwicklung liegt es schon rein mathematisch in der Natur der Sache, dass sich die Wachstumsraten wieder normalisieren. Erschwerend kommt aktuell die konjunkturell bedingte Wachstumsverlangsamung im Werbemarkt als Belastungsfaktor hinzu. Müssen wir uns deshalb nun Sorgen um die Zukunft von Google machen? Und ist die Firma gar, wie manche Analysten und Kommentatoren meinen, auf dem absteigenden Ast, an dem nun auch noch OpenAI mit ChatGPT kräftig sägen könnte?

Der Werbemarkt schrumpft, Google wächst

Zunächst einmal sollte es niemanden überraschen, dass nahezu jede Firma, die ihr Geld mit Werbung verdient, mit Umsatzeinbußen zu kämpfen hat, wenn fast alle Werbetreibenden ihre Budgets wegen des schwächeren Konjunkturverlaufs kürzen. Das gilt für TV-Stationen und Zeitschriftenverlage ebenso wie für die meisten internetbasierten Werbemodelle.

Gegen diesen allgemeinen Trend wachsen jedoch die beiden global dominierenden Akteure, Google als Weltmarktführer und Meta als die Nummer 2, selbst in diesem Umfeld. Zwar wachsen auch die beiden Platzhirsche im globalen Werbemarkt merklich langsamer als sonst, aber sie wachsen und profitieren gleichzeitig davon, dass die abgespeckten Werbebudgets stärker dorthin verlagert werden, wo sie die größte Wirkung und Reichweite erzielen, nämlich insbesondere bei Google.

Google und Meta wachsen aktuell aber auch deutlich schneller, als dies in der Börsenpresse referiert wird. Denn die Journalisten und Analysten fokussieren sich bei ihrer Berichterstattung in der Regel auf den berichteten Umsatz in US-Dollar. Danach hat der Umsatz von Google im Schlussquartal des abgelaufenen Geschäftsjahres 2022 um 1% zugelegt, während Meta sogar um 4% geschrumpft ist. Doch was können die Unternehmen für den im Berichtsquartal starken US-Dollar? Richtig, nichts! Weil der US-Dollar aber die Bilanzwährung der beiden Firmen ist, verschwindet ein Teil des Umsatzes, den sie in anderen Währungsräumen erwirtschaftet haben, bei der bilanziellen „Übersetzung“ in die USA im Nirwana. Wenn man also beurteilen will, wie das Geschäft wirklich gelaufen ist, muss man diese wechselkursbedingte Verwässerung aus dem Umsatz herausrechnen und das Wachstum in den Lokalwährungen betrachten. Das ist das organische Wachstum (oW), das neben Wechselkursveränderungen auch den Umsatz aus Zu- und Verkäufen von Geschäftsteilen eliminiert, was aber bei Google im Berichtsquartal nicht relevant war. Derart währungsbereinigt ist Google mit 7% gewachsen und Meta mit immerhin 2%. Das illustriert die Dominanz insbesondere von Google in seinem Kerngeschäft.

Auch bei Google ist das Wachstumstempo derzeit zwar niedriger als in den zurückliegenden Jahren. Gleichwohl gilt es zu berücksichtigen, dass Google im Vorjahresquartal mit einem oW von 33% sensationell stark zugelegt hatte. Diese hohe Vergleichsbasis lässt das jetzt erzielte oW bei oberflächlicher Betrachtung schwächer erscheinen als es tatsächlich ist. Eine einfache Rechnung verdeutlicht diesen Zusammenhang. Wäre Google im Vorjahresquartal zum Beispiel „nur“ mit 23% gewachsen (statt wie tatsächlich mit 33%), so betrüge das oW jetzt 16% (1,23 x 1,16 ≈ 1,33 x 1,07). Aus kaufmännischer Sicht sollte man daher auch immer die mittel- und längerfristige Entwicklung im Blick haben. So hat Google im 3-Jahreszeitraum ein organisches Umsatzwachstum von sage und schreibe kumuliert 75% geschafft! Annualisiert entspricht dies einer durchschnittlichen Wachstumsrate von 20,5%! Im 5-Jahreszeitraum legte das oW von Google sogar um 156% zu! In unseren Augen ist das „Extrem-Dynamik“ pur! Google haut also so leicht nichts um. Und auch die derzeit maue (Werbe-)Konjunktur wird irgendwann wieder ein Ende haben. Als Langfristinvestoren dürfen wir uns dann wieder auf zweistellige Wachstumsraten freuen. In der Zwischenzeit arbeitet die Firma daran, die während der Corona-Zeit zu schnell gestiegenen Kosten zu kappen, ohne dabei die Investitionen in das langfristige Wachstum zu vernachlässigen. So betonte Alphabets Finanzchefin Ruth Porat erst vor kurzem:

„The top priorities are to invest for long-term growth, and then also to make sure we durably re-engineer our cost structure… And the main point is, we are looking to slow the rate of expense growth such that revenue growth exceeds expense growth.“

Mit Blick auf ihre Kostenstruktur haben Alphabet und vor allem Meta den Schuss der Investoren also gehört. Die zu schnell gestiegenen Kosten werden gekappt. Die nun auferlegte Kostendisziplin macht die Firmen schlanker und effizienter, was die ohnehin hohen Margen – selbst bei jetzt schwächerer Konjunktur – mittel- und langfristig enorm beflügeln wird.

Dass Alphabet trotz des schwachen konjunkturellen Umfeldes im Werbegeschäft organisch wächst, ist mehr als bemerkenswert. Andererseits ist dies aber auch nicht verwunderlich, denn Google hat weltweit die mit Abstand besten und effizientesten Werbekanäle mit Search, YouTube, Maps und Shopping. Mit dem Einsatz von Künstlicher Intelligenz (KI) nimmt das Tempo der Optimierung der Algorithmen im Kerngeschäft bei Search, Maps und Shopping weiter zu, was Werbetreibenden immer treffsicherere und bessere Ergebnisse liefert und somit zu mehr Umsatz führt. Zwar ist Alphabet gegen eine deutliche Eintrübung der Konjunktur und die damit verbundenen Sparmaßnahmen von Werbetreibenden nicht immun, aber es zeigt sich erneut, dass die letzte Werbeausgabe, die Firmen streichen, die Google-Werbung ist. Und neben dem Werbegeschäft weist Alphabet im 4. Quartal 2022 (Q4) erneut eine starke Dynamik in den Bereichen Cloud, YouTube-Abonnements und Hardware auf. Die berichteten Ergebnisse des Gesamtkonzerns lesen sich für uns daher anders als viele Analysten sie interpretieren.

Rückblick auf das abgelaufene Quartal

Das berichtete Wachstum beträgt – trotz des konjunkturellen Gegenwindes – in Q4 +1% auf 76,1 Mrd. USD, im Geschäftsjahr 2022 beträgt das Wachstum +10% auf 282,8 Mrd. USD bei hoher Vergleichsbasis. Wie bereits erwähnt ist dabei zu berücksichtigen, dass der starke US-Dollar auch Alphabet ordentlich Umsatz gekostet hat, denn unter konstanten Währungen beträgt das Wachstum in Q4 +7% und im Geschäftsjahr 2022 sogar +14%.

Zwar mag die Zurückhaltung der Werbetreibenden zu Wachstumsrückgängen in Teilsegmenten von Alphabet, z.B. bei YouTube, führen. Aber das ist definitiv temporär. Mittel- bis langfristig ist vielmehr entscheidend, dass YouTube auf Nutzerebene immer weiter wächst. So wurden 2022 so viele Videos erstellt wie noch nie und das neue Format, YouTube Shorts, läuft mit mehr als 50 Mio. Views pro Tag sehr erfolgreich. Auch die Monetarisierung von Shorts läuft immer besser und hat hohes Entwicklungspotential.

Hervorzuheben ist abermals das Umsatzwachstum des Cloud-Geschäfts, das in Q4 im Vorjahresvergleich um 32% (berichtet) auf 7,3 Mrd. USD gewachsen ist. Das Wachstum der Google Cloud Platform (GCP), die Cloud-Computing-Dienste wie z.B. Infrastruktur, Datenanalyse und KI umfasst, fiel dabei erneut stärker aus als das des übergeordneten Geschäftsbereichs Google Cloud, zu dem neben GCP noch Google Workspace gehört. Der lange Atem, der sich bereits bei YouTube ausbezahlt hat, wird absehbar auch bei Google Cloud zum (profitablen) Erfolg führen.

Derweil gewinnt die KI-gestützte GCP reihenweise neue Kunden, so z.B. Pharma- und Biotechfirmen, die – wie zuletzt Bayer – auf diese Weise schneller neue Medikamente und Impfstoffe entwickeln wollen. Hinzu kommen Industrieunternehmen, die mit GCP ihr Working Capital und ihre Lieferketten optimieren. Diese Beispiele lassen das immense Anwendungspotenzial erahnen. Dabei steht GCP genauso wie Azure von Microsoft noch ganz am Anfang der Entwicklung, weil KI gerade erst aus den Kinderschuhen herauswächst und ihre Fähigkeiten exponentiell steigen.

Die Google Cloud Platform von Alphabet und Microsofts Azure sind nur zwei Gründe, weshalb wir unablässig betonen, dass Firmen wie Google, Microsoft, Apple, Adobe oder Visa erst am Anfang eines noch viel höheren Wachstumspfades stehen. Kursrückgänge solcher Firmen in einer Baisse sind für uns deshalb wunderbare Geschenke des Marktes, die wir dankend annehmen.

ChatGPT: Eine existenzielle Gefahr für Google?

Seit der medial geschickt inszenierten Lancierung der KI-Software ChatGPT, prophezeien manche Kommentatoren und Analysten – ungeachtet der technologischen Führungsrolle Alphabets im KI-Bereich – bereits den Anfang vom Ende von Google als dominierende Suchmaschine, deren Marktanteil bei über 90% liegt. ChatGPT ist die Sprach-KI-Software des Unternehmens OpenAI, in das unser Portfoliounternehmen Microsoft 10 Mrd. US-Dollar investieren will. Mit der Integration von ChatGPT in Microsofts Suchmaschine Bing (Marktanteil ca. 3%) könnte sich Googles Quasi-Monopol endlich brechen lassen, so die Hoffnung. Doch das halten wir nicht nur für eine überaus voreilige, sondern vor allem für eine unzutreffende Schlussfolgerung, denn Google ist nicht nur die unangefochtene Nummer 1 unter den Suchmaschinen, sondern vor allem eine Macht im KI-Bereich.

Die eigentliche Botschaft hinter dem angefachten Hype ist, dass KI zukünftig eine immer größere (transformative) Rolle in unserem Alltag, in der Industrie und dem Geschäftsleben spielen wird. Der Medienrummel rund um ChatGPT erweckte bisweilen den Eindruck, dass Google durch die Offensive von OpenAI und Microsoft ins Hintertreffen geraten sei. Das täuscht jedoch über die tatsächlichen Kräfteverhältnisse hinweg, denn Google gehört in Sachen KI-Forschung zur absoluten Speerspitze und setzte mit dem selbstlernenden Algorithmus RankBrain bereits im Jahr 2015 KI bei seiner Suchmaschine ein.

Auch Scott Galloway, Professor für Marketing an der Stern School of Business der New York University, wies in einem Interview mit der Welt richtigerweise darauf hin, dass im Zusammenhang mit technologischen Innovationen meistens „die zweite Maus den Käse bekommt“, sprich der Innovator bzw. First Mover ist nur selten der große Gewinner: „Historisch gesehen war es meistens so, dass nicht der Innovator – also ChatGPT – den größten Teil der Wertschöpfung bekommt. Normalerweise bekommt die zweite Maus den Käse. Wenn ich eine langfristige Wette abschließen müsste, würde ich sagen, dass in fünf Jahren die Versprechen von Microsoft und OpenAI durch Google eingelöst wurden. Google hat einen riesigen Vorteil – egal, welches Produkt sie auf den Markt bringen, sie können es über Nacht über ihre Suchmaschine an 93 Prozent der Welt ausliefern. Das ist unglaublich mächtig. Außerdem arbeiten die meisten klugen Köpfe der Welt bei Google.“

Im Prinzip ist Chat-GPT also vor allem ein Ansporn für Google, den Einsatz seiner KI-Tools schneller und konsequenter voranzutreiben als bisher. So hat Google bereits seit zwei Jahren sein KI-Sprachmodell LaMDA/Bard als Produkt im Einsatz, was bislang aber nie groß kommuniziert wurde. Das könnte sich nun ändern, etwa durch eine aggressivere Vermarktung bei Google Cloud Platform. Denn kurz- und mittelfristig ist vor allem im Cloud- und B2B-Bereich mit neuen Anwendungen von Sprach-KI zu rechnen, da es hier viele nützliche Einsatzmöglichkeiten gibt, etwa bei der Datenanalyse (Zahlenreihen, Texte, Fotos), Gruppenkommunikation und Dokumentenerstellung. Im Bereich Suche kann der Einsatz der generativen KI zwar eine Ergänzung darstellen, ist aber letztlich viel zu teuer und bietet kaum einen Mehrnutzen, ganz zu schweigen von der Urheberrechtsproblematik bei Texten und Bildern. Urheberrechtlich erweist sich ChatGPT jedenfalls als ein potenzielles Minenfeld; so gibt es in den USA bereits erste Urheberrechtsklagen gegen ChatGPT.

Der wichtigste, aber zumeist übersehene Aspekt ist jedoch, dass der Sprach-KI-Einsatz im Bereich Suche vermutlich gar nicht im Interesse von Webseiten-Betreibern und Werbetreibenden liegt, weil die traditionelle Suche den Nutzer meist auf eine Webseite „lockt“, was bei Chatbots aber viel weniger der Fall wäre; Werbekunden von Google Search und Bing sollten daher nicht allzu euphorisch in Bezug auf Chatbots sein.

Am Ende könnte sich der „ChatGPT-Schock“, der eigentlich keiner ist, daher durchaus als ein positiver Katalysator für das weitere Wachstum von Google entpuppen. Denn schließlich wächst selbst das beste Unternehmen mit der Herausforderung durch gute Wettbewerber. Jedenfalls steht die generative Sprach-KI erst am Anfang ihrer Entwicklung – die falsche Beantwortung von Fragen gehört zu den üblichen Kinderkrankheiten, die bald abgestellt sein werden. Welche Geschäftsmodelle sich daraus entwickeln werden, ist heute jedoch noch völlig offen. Deswegen macht es aus unserer Sicht auch wenig Sinn, jetzt mit gewagten Annahmen an den Unternehmensbewertungen der Firmen herumzuschrauben.

Aus unserer Sicht lässt sich mit dem Wissensstand von heute allenfalls die These aufstellen, dass diejenigen Firmen, die nach und nach generative KI-Anwendungen in ihr Geschäft integrieren, mittel- und langfristig profitabel wachsen dürften. Wer dabei – wie insbesondere Google, aber auch wie Microsoft – über führende KI-Ressourcen, riesige Datenmengen (gerade Google), zehntausende Programmierer und extrem hohe Cashflows zum weiteren Ausbau der KI-Feuerkraft verfügt, der dürfte im Wettbewerb dauerhaft bestehen und sein Wachstumstempo beschleunigen. Genauso wahrscheinlich ist es, dass Tech-Firmen, denen es an der notwendigen Feuerkraft fehlt, immer mehr den Anschluss verlieren. In ein paar Jahren dürfte sich deshalb die Spreu vom Weizen trennen. Wir sind fest davon überzeugt: Im Rennen um die KI-Führerschaft startet Google von der Pole Position. Mittel- bis langfristig sehen wir Google auch deshalb zu einem noch höheren Wachstumspfad aufsteigen.

In diesem Sinne, mit herzlichen Grüßen,

Dominikus Wagner

—————————————————————————————————————————————————————————————-

Glossar:

CCR = Cash Conversion Rate

EK = Eigenkapital

EV = Enterprise Value

FCF = Free Cash Flow. Das Nachsteuerergebnis ist nicht der Unternehmensgewinn, sondern der freie Barmittelzufluss (Free Cash Flow), da nur der Free Cash Flow Abschreibungen, Betriebskapital (working capital) und Investitionen berücksichtigt. Der wirkliche Unternehmensgewinn, der Free Cash Flow, ist für uns eine maßgebliche Bezugsgröße für die Unternehmensbewertung.

FY = Financial Year

FYe = expected Financial Year

nwc = Net working capital

oW = organisches Umsatzwachstum

Q1, Q2 usw. = Quartal 1, Quartal 2 usw.

RoCe = Return on Capital employed. Wir legen großen Wert auf eine valide und konservative Struktur der eingesetzten Kennzahlen und berechnen das RoCe daher als Free Cash Flow im Verhältnis zum Eigenkapital plus Nettofinanzschulden bzw. abzgl. Nettofinanzposition plus relevante, langfristige Rückstellungen wie Pensions- und Leasingverpflichtungen.

Stand der Daten: 20.03.2023