Für uns bei Wagner & Florack gibt es dieser Tage neben der Vorfreude auf Weihnachten noch einen weiteren Grund zur Freude. Denn unser Multi-Asset-Fonds Unternehmerfonds flex wird 3 Jahre alt und kann mit einer sehr positiven Erfolgsbilanz aufwarten. Falls Sie sich nun fragen sollten, weshalb Sie den Unternehmerfonds flex noch nicht kennen, so gibt es dafür eine einfache Antwort. Weil wir ihn bisher noch nicht ins „Schaufenster“ gestellt haben. Sprich, wir haben bis dato kaum etwas zum Unternehmerfonds flex kommuniziert. Vor allem aber stellt sich die berechtigte Frage: Warum gibt es den „flex“ als Multi-Asset-Fonds überhaupt, wo wir doch nicht müde werden, für die Beteiligung an robusten Gewinnmaschinen Überzeugung zu schaffen?

Warum es den „Unternehmerfonds flex“ gibt

Ja, die Investition in Aktien robust und über alle Konjunkturzyklen hinweg stark und profitabel wachsender Qualitätsunternehmen ist unseres Erachtens die sinnvollste Form des Investierens, gerade unter dem Aspekt langfristiger, substanzieller Investitionssicherheit. Unabdingbar ist hierbei: die unternehmerische Perspektive sowohl bei der Geschäftsmodell- als auch der Bilanzanalyse. Genau das praktizieren wir ohne Wenn und Aber in unserem reinen Aktienfonds, dem Wagner & Florack Unternehmerfonds.

Dass selbst bei einem Portfolio höchster Qualität mitunter starke Schwankungen des Kapitals entstehen, liegt in der Natur der Aktie. Auch der Qualitätsaktie. Schwankungen bedeuten grundsätzlich nichts Schlimmes, so der Investor an echten Qualitätsunternehmen beteiligt ist und genügend Zeit mitbringt. Aber sie überfordern oder verunsichern manchmal selbst Hartgesottene, weil man nicht weiß, wie lange es dauert, bis ein Kursrücksetzer oder eine Baisse ausgestanden sein wird und – Qualitätsfirmen vorausgesetzt – die Aktienkurse die durch die gestiegenen Gewinne weiter gestiegenen Unternehmenswerte „richtig“ widerspiegeln. Bei unseren Firmen wissen wir, dass sich die Kurse nach einer Börsenschwachphase erholen und vielmehr neue Höchstkurse erreichen werden. Wir werden aber auch zukünftig nie wissen, wie lange es dauern wird.

Für diejenigen, die unsere Philosophie des langfristigen, unternehmerischen Investierens schätzen und die geringere Schwankungen ihres Kapitals als bei reinen Aktienfonds – selbst als beim Unternehmerfonds – bevorzugen und ihr Nervenkostüm nicht überbeanspruchen möchten, ist der Unternehmerfonds flex gedacht. Denn die langfristige Beteiligung an Weltklassefirmen wird im Unternehmerfonds flex ergänzt durch die Investition in Anleihen bester Bonität, Gold und Liquidität als Manövriermasse. So erreichen wir unser selbstgestecktes Ziel: Substanzielle Investitionssicherheit und attraktive Wertsteigerungen unter langfristigen Aspekten bei geringer / geringerer Schwankungsintensität.

Vorsicht vor falschen Versprechungen

Die Fondsindustrie preist Multi-Asset-Fonds gerne als eine Art Allzweckwaffe für jedes Kapitalmarktumfeld an, denn je nach Marktlage könne der Fondsmanager ja in verschiedene Asset-Klassen wie z.B. Aktien, Anleihen oder Rohstoffe investieren und sich so flexibel auf die jeweilige Marktlage einstellen. Eine bekannte Fondsgesellschaft geht dabei noch einen Schritt weiter. Auf der Homepage werden die „Besonderheiten von Multi-Asset-Fonds“ wörtlich wie folgt beschrieben: „Sie können sich theoretisch auf jede Börsensituation perfekt einstellen.“ Oha! In jeder Situation perfekt investiert sein: Ist das nicht der Wunschtraum aller Investoren? Dann wären Multi-Asset-Fonds gewissermaßen der Stein der Weisen der Finanzindustrie. Immerhin wird diese frohe (Werbe-)Botschaft dahingehend relativiert, dass dies „theoretisch“ gelte. Aber dennoch steht der Eindruck im Raum, es sei erstrebenswert, auf „jede Börsensituation“ sofort mit entsprechenden Anpassungen der Aufteilung der Anlageklassen reagieren zu müssen.

Abgrenzung des Unternehmerfonds flex zu anderen Multi-Asset-Fonds

Der Multi-Asset-Gedanke wird unseres Erachtens oft dahingehend fehlinterpretiert, als dass es darauf ankäme, sein Vermögen ständig so hin- und herzuschieben, wie es angesichts der „Börsensituation“ gerade opportun erscheint. Niemand sollte unseres Erachtens jedoch von sich behaupten oder erwarten können, in der Mehrheit der Fälle die halbwegs richtigen Ein- und Ausstiegszeitpunkte welcher „Anlageklasse“ auch immer zu treffen. Für uns sind diese Überlegungen auch nicht von Belang. Wir müssen uns z.B. bei unseren Qualitätsaktien nicht die Frage beantworten können, wo deren Kurse in drei, sechs oder zwölf Monaten stehen werden. Denn wir verlieren den langfristigen Haupttreiber des Unternehmenswertes, der langfristig den Aktienkurs bestimmt, nicht aus den Augen: Es ist der Unternehmensgewinn (Free Cash Flow). Unsere Unternehmen erhöhen ihre Gewinne langfristig zuverlässig und verdienen stets gut bis sehr gut. Das gilt es im Blick zu haben. Wer die Multi-Asset-Idee als ständiges Umschichten zwischen Asset-Klassen versteht, läuft dagegen schnell Gefahr, im Aktionismus zu enden. Beständiges Investieren in Qualität ist langfristig deutlich erfolgreicher, als Timing-Aspekte zu verfolgen.

„Institutionen, die aktiv handeln, als Investoren zu bezeichnen, ist in etwa so, als würde man jemanden, der sich wiederholt auf One-Night-Stands einlässt, einen Romantiker nennen.“ Warren Buffett

Zum kostspieligen Trugschluss tragen beim ständigen „Hin- und Herschieben“ auch die Transaktionskosten der erhöhten Umschlagshäufigkeit des Portfolios bei. Auch dadurch wird auf lange Sicht wertvolles Renditepotenzial vergeudet. Nicht umsonst heißt es: „Hin und her macht Taschen leer.“ Das gilt sowohl für ständige Umschichtungen bei Aktien als auch von Anlageklassen.

Apropos Anlageklassen: ein Begriff, den wir für problematisch halten. Wir sprechen lieber von Investments statt von Anlagen, auch wenn das manche für bloße Semantik halten mögen. Doch Investieren bedeutet für uns zugleich auch identifizieren! Investieren ist mehr als eine Wertpapierkennnummer auf dem Depotauszug oder ein Renditechart in der App. Es ist das sorgfältige Abwägen von Chancen und Risiken unter langfristigen Aspekten und – in unserem Fall – mit unternehmerischer Perspektive. Wer mit diesem Verständnis an das Thema herangeht, kann sich anschließend auch mit seinen Investments „identifizieren”.

Aktive und flexible Asset Allocation ja – Markttiming nein

Für uns bedeutet aktive und flexible Asset Allocation zunächst einmal das unaufgeregte Abwägen der Chancen und Risiken der in Frage kommenden Investments. Unser Anspruch ist es dabei nicht, uns „perfekt“ für die nächsten drei oder sechs Monate aufzustellen, sondern attraktive Renditen bei hoher substanzieller Investitionssicherheit und (als Ableitung daraus) geringer Volatilität zu erwirtschaften. Das ist unser primäres Ziel. Langfristig!

Bei unseren Unternehmensbeteiligungen (Aktien) besinnen wir uns deshalb auf den Urgedanken des Investierens: Die langfristige unternehmerische Beteiligung am operativen Geschäft einer prosperierenden Firma. Beim Unternehmerfonds flex gibt es somit kein aktionistisches Hin und Her. Nach der sorgsamen und unternehmerischen Analyse einer Firma steht die laufende Überprüfung der Investmentthese auf der Tagesordnung. Und beim Abwägen von Chancen und Risiken spielt auch die Bewertung unserer Beteilungen eine wichtige Rolle. Reduziert wird eine Aktie oder werden Aktien, wenn der Preis über dem Wert liegt und das erwartete Wachstum diesen Preis / Preise nicht (mehr) rechtfertigt. Daraus ergibt sich auch eine Veränderung der Qualitätsaktienquote von Zeit zu Zeit.

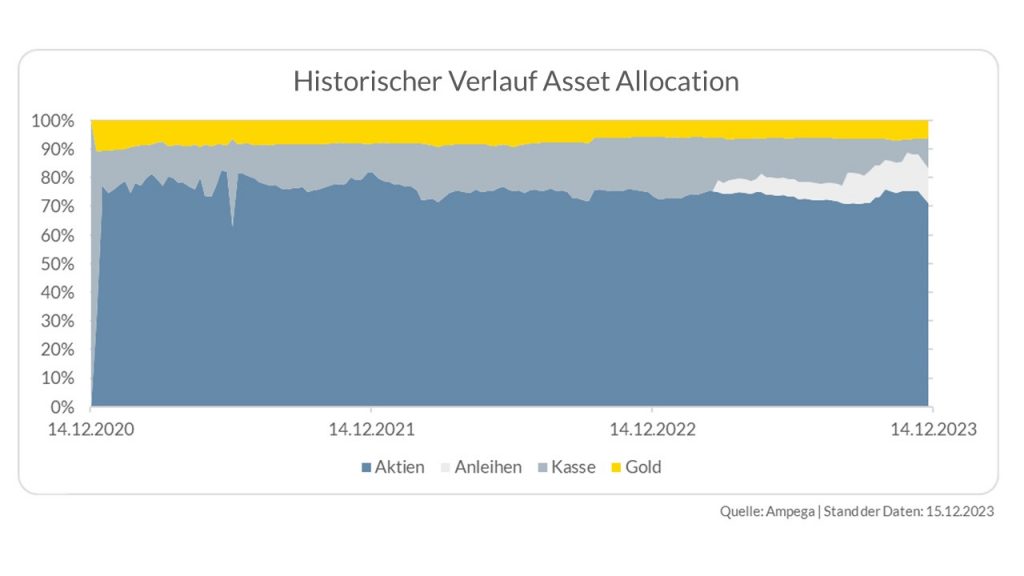

Wie wir unsere Investmentphilosophie im Unternehmerfonds flex umsetzen, veranschaulicht die Asset Allocation im Zeitablauf. Wir justieren die Investmentquoten flexibel, aber stets behutsam und niemals erratisch.

Mit dem Aufbau unseres Anleiheportfolios haben wir beispielsweise erst dann begonnen, als wir erstklassige Anleihen im Vergleich zu Liquidität für attraktiv hielten. Dadurch blieben uns die heftigen Kursrückschläge im Anleihebereich in 2022 erspart.

Aktuelle Portfoliostruktur und Wertentwicklung (im Vergleich)

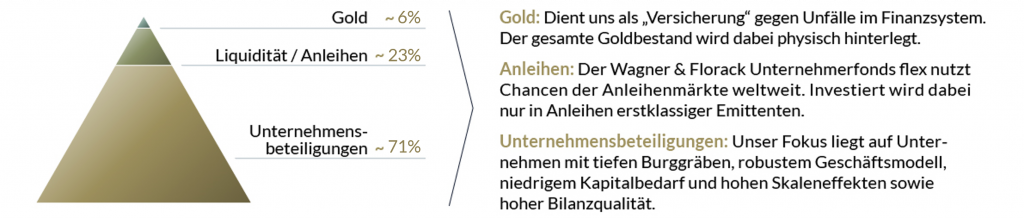

Die langfristigen Beteiligungen an Unternehmen bester Qualität machen den mit Abstand größten Teil im Unternehmerfonds flex aus, aktuell ca. 71%.

Mit rund 12 % des Portfolios ist der Fonds in Anleihen investiert. Dabei beschränken wir uns aktuell auf Staats- und Unternehmensanleihen bester Bonität und mit relativ kurzen Laufzeiten mit einer gestaffelten Fälligkeitsstruktur von bis zu drei Jahren. Bei Unternehmensanleihen investieren wir vorzugsweise in Anleihen unserer Portfoliounternehmen, da wir hier um die Erstklassigkeit der Geschäftsmodelle und Bilanzen wissen. Grundsätzlich kommen auch Anleihen von Unternehmen in Frage, die höchst solide sind, es aber nicht in unser Aktienportfolio „schaffen“. Neben Bundesanleihen handelt es sich aktuell um Unternehmensanleihen unserer Portfoliounternehmen Apple, Nestlé und Procter & Gamble. Aus unserer Sicht steht die Geschäftsmodell- und Bilanzqualität dieser Firmen selbst der von Staaten bester Bonität in nichts nach. Im Gegenteil. Generell steht analog zur Auswahl unserer Unternehmensbeteiligungen auch bei Anleihen die Qualität im Vordergrund, denn es kommt uns nicht darauf an, die Renditezitrone maximal auszupressen. Wir machen keine Experimente und verzichten lieber auf einige Basispunkte an Rendite. Daher sehen wir von den üblichen „Spielereien“ mit der Duration und den Credit-Risiken ab und sind deshalb auch nicht bei Nachrang- oder Hochzinsanleihen investiert. Ruhig schlafen zu können steht für uns nicht nur bei unseren Unternehmensbeteiligungen, sondern auch bei Anleihen im Vordergrund.

Gold, in das das wir neben Unternehmen mit krisenresistenten, robusten Geschäftsmodellen zum Schutz gegen Unfälle im Finanzsystem investieren, ist aktuell mit gut 6% gewichtet. Der Rest ist Liquidität, die uns wie auch die sehr kurzlaufenden Anleihen unseres Portfolios jederzeit genügend Manövrierfähigkeit ermöglicht, um auf unterschiedliche Marktgegebenheiten und sich ergebende Investitionschancen flexibel zu reagieren. Ebenso werden wir zugunsten der Kasse deinvestieren, sollte sich das Verhältnis von Preis zu Wert bei unseren Portfoliounternehmen oder sich das Umfeld für Anleihen wieder verschlechtern.

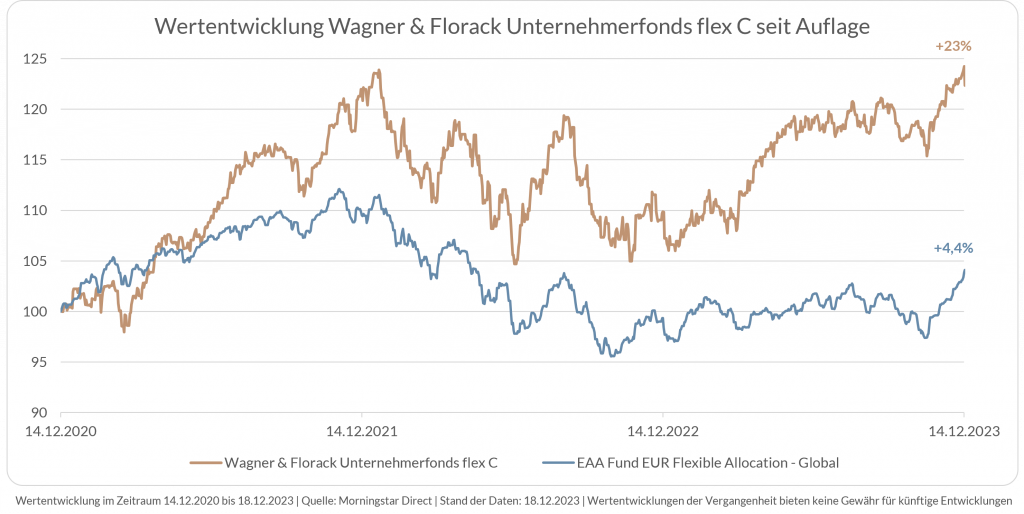

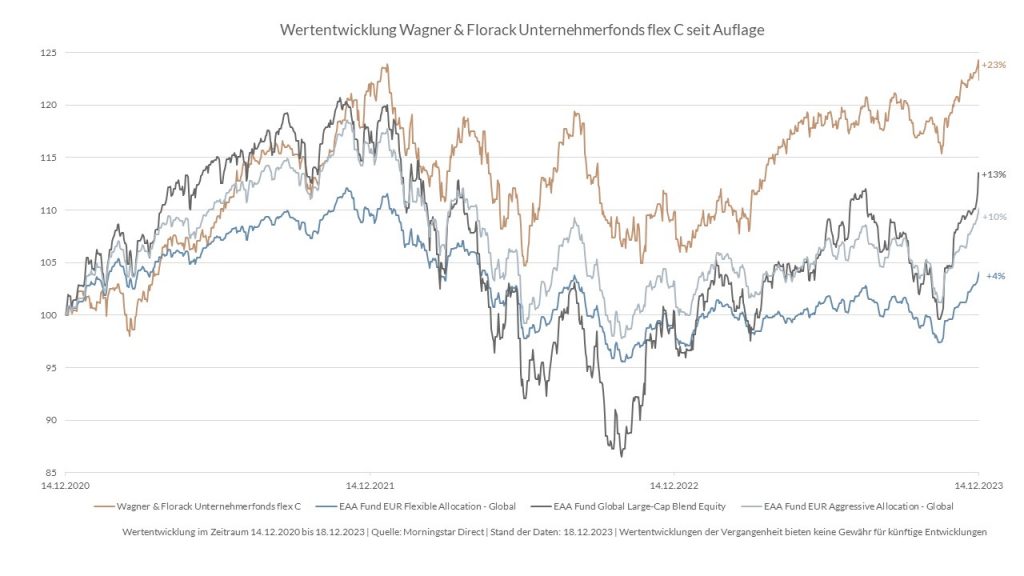

Wertentwicklung: Seit Auflage Ende 2020 verzeichnet der Wagner & Florack Unternehmerfonds flex C einen Wertzuwachs von kumuliert 23% beziehungsweise 7,12% p.a. (Stand: 18.12.2023). Damit lassen wir nicht nur viele der bekannten Multi-Asset-Flaggschifffonds hinter uns, sondern auch unsere Morningstar-Vergleichsgruppe Mischfonds EUR flexibel – Global (+4,4%), ebenso wie die nächst aktienlastigere Peer-Group Mischfonds EUR aggressiv – Global (+10,4%) und selbst die Morningstar-Vergleichsgruppe des Unternehmerfonds (Aktien weltweit Standardwerte Blend), die zu 100% aus Aktien besteht (+13,14%). Und dies, obgleich der Unternehmerfonds flex lediglich eine Aktienquote von durchschnittlich grob 70% besaß und wir sowohl im Unternehmerfonds als auch im Unternehmerfonds flex bewusst auf Rendite verzichten.

Es kommt nicht allein auf die Höhe der Aktienquote an, sondern auf die Qualität der Unternehmen, an denen man beteiligt ist. Und es kommt nicht darauf an, sein Vermögen ständig und erratisch zwischen verschiedenen „Anlageklassen” hin- und her zu schieben, wohlwissend, dass dies ab und an durchaus gelingen kann, oft genug aber auch nicht. Es kommt darauf an, eine Investmentstrategie zu finden und zu verfolgen, die langfristig trägt. Eine Investmentstrategie, die einem einerseits eine sehr ordentliche Rendite und andererseits ein hohes Maß an Investitionssicherheit verschafft. Das ist unser Anspruch beim Unternehmerfonds flex.

Bleibt uns etwas Wichtiges, nämlich Ihnen für Ihr Vertrauen und Ihre Verbundenheit in 2023 und darüber hinaus sehr herzlich zu danken und Ihnen und Ihren Lieben frohe und gesegnete Weihnachten sowie alles Gute für 2024 zu wünschen.

Machen Sie es gut, mit herzlichen Grüßen,

Dominikus Wagner und Dr. Dirk Schmitt

|

Weitere Informationen zum Wagner & Florack Unternehmerfonds flex |

|

Webinar: Wagner & Florack Unternehmerfonds flex | 10. Januar 2024 | 11:00 Uhr

Warum der Wagner & Florack Unternehmerfonds flex noch relativ unbekannt ist, worin er sich von anderen Multi-Asset-Fonds unterscheidet und warum er als Basisinvestment in die Portfolios vieler langfristiger Investoren gehört, erläutert Dominikus Wagner im Gespräch mit Paul Barthels von Drescher & Cie. |

Stand der Daten: 18.12.2023