„The only function of economic forecasting is to make astrology look respectable.“ (John Kenneth Galbraith)

Erinnern Sie sich noch an die Prognosen zu Jahresanfang? Nahezu unisono blickten die Kapitalmarktstrategen von Banken und Investmentgesellschaften pessimistisch auf das Jahr 2023. Rezession ante portas, so der zugegebenermaßen etwas verkürzte Tenor der „Börsenexperten”. Unter dem Eindruck weiterer Zinserhöhungen der Zentralbanken werde die Konjunktur alsbald kippen und den Aktienmärkten (zeitnah) weiteres Ungemach bevorstehen. Es kam, wie es kommen musste, nämlich völlig anders. „Der Markt“ dachte nicht daran, sich an das Drehbuch der Strategen zu halten; die Prognostiker hatten die Rechnung ohne den Wirt gemacht. Wie gut, dass unser Investmentansatz und somit unser langfristiger Investmenterfolg nicht darauf beruhen, die Inflationsentwicklung, die Zinsentwicklung, den Eintritt sowie die Dauer und Schwere einer Rezession oder die kurzfristige Entwicklung der Aktienmärkte treffsicher prognostizieren zu können. Vielmehr investieren wir in Unternehmen, die verlässlich (sehr) gutes Geld verdienen, und zwar über den gesamten Zyklus hinweg, also auch in Rezessionen. Mit unseren „robusten Gewinnmaschinen” in den Unternehmerfonds konnten wir deshalb an der bisherigen Erholung der Aktienmärkte im Jahr 2023 stark und sogar überdurchschnittlich partizipieren.

Was viele Analysten unterschätzt oder ausgeblendet hatten, war u.a. der rasante Aufschwung, den der Einsatz Künstlicher Intelligenz – kurz KI – derzeit erfährt. Die zunehmende Nutzung von KI wird die Geschäftsmodelle nahezu aller Unternehmen erfassen und ganze Industrien umkrempeln. Nicht erst seit gestern tragen Firmen wie Alphabet, Adobe und Microsoft mit ihren bereits bestehenden KI-Diensten und -Produkten dazu bei, die Geschäftsabläufe vieler Unternehmen von der Produktentwicklung über die Optimierung von Lieferketten bis hin zu Marketing und Vertrieb effizienter und resilienter zu gestalten.

Mit den jüngsten Quantensprüngen wird diese Entwicklung nun noch viel dynamischer um sich greifen. Für das Geschäft der KI-Pioniere bedeutet dies einen zusätzlichen, gewaltigen Turboeffekt. Ihr schon heute hochprofitables Wachstum steht aus unserer Sicht somit erst am Anfang eines noch höheren und noch profitableren Wachstumspfades.

Wer sind die großen Profiteure von KI?

Unseres Erachtens wird zukünftig nur eine Handvoll Firmen mit ihren neuen KI-Produkten den Markt global dominieren und das riesige Wachstumspotential tatsächlich auch in Umsatzwachstum ummünzen. Unsere Portfoliounternehmen Alphabet/Google, Microsoft und Adobe befinden sich dabei als technologische Speerspitze in Sachen KI klar in der Pole Position, wie wir in unserem Investorenbrief vom März 2023 ausführlich erläutert haben. Denn diese KI-Pioniere bringen alles mit, was es braucht, um nicht nur dauerhaft vorne dabei zu sein, sondern auch ihre Spitzenstellung immer weiter auszubauen.

- Riesige Datenmengen zum Training der KI.

- Gigantische Rechnerkapazitäten in Datenzentren, so dass die KI-Software maximal intensiv und auf höchstem Niveau trainiert werden kann.

- Extrem hohe Cash Flows, um weiter massiv in die notwendigen Rechenkapazitäten investieren zu können und darüber hinaus immer die besten Programmierer und KI-Experten zu beschäftigen.

Kein Wunder also, dass es allen voran Weltklasse-Firmen wie Alphabet, Microsoft, Adobe und Apple waren, die an der Spitze des Börsenaufschwungs im ersten Halbjahr 2023 standen, nachdem sie noch im vergangenen Jahr aufgrund ihrer vermeintlichen Zinssensitivität – aus unserer Sicht zu Unrecht – abgestraft und in einen Topf mit der großen Schar an schwachbrüstigen Technologieunternehmen minderer und schlechter Qualität geworfen wurden (vgl. Investorenbrief vom Januar 2023). Der Kurserholung hochkapitalisierter Ausnahmefirmen wie Apple oder Microsoft ist es aufgrund ihrer hohen Indexgewichtung zu verdanken, dass z.B. der Nasdaq 100 Index in den USA mit einem Anstieg von fast 40% das beste erste Halbjahr seiner fast 40-jährigen Geschichte erlebte. Doch anstatt nun z.B. über einen ETF auf den Nasdaq in den breiten Markt zu investieren, gilt es sowohl mit Blick auf die Qualität der Geschäftsmodelle als auch die Bewertung der einzelnen Unternehmen sauber zwischen den verschiedenen Firmen zu differenzieren. Zum einen sind da die gut gelaufenen, aber immer noch günstigen Top-Firmen wie Apple und Alphabet/Google, die jüngst mit bärenstarken Geschäftszahlen überzeugt haben, worauf wir im nächsten Investorenbrief genauer eingehen werden. Im Gegensatz zu diesen Ausnahmefirmen gibt es jedoch andere hochkapitalisierte und damit indexrelevante Unternehmen, bei denen die Qualität des Geschäftsmodells aus unserer Sicht zu wünschen übriglässt und/oder die Bewertung kritisch zu sehen ist, wie das z.B. für Amazon oder Nvidia gilt. Auch hierzu mehr in einem der nächsten Investorenbriefe.

Von der Kurserholung unserer Daily-Used-Techs, deren Produkte und Dienstleistungen aus dem täglichen Leben nicht mehr wegzudenken sind, konnten die Unternehmerfonds im ersten Halbjahr 2023 stark profitieren, wobei auch Nicht-Tech-Firmen wie z.B. Church & Dwight, Fielmann, Hermès, L’Oréal und RATIONAL ihren Beitrag zur positiven Wertentwicklung geleistet haben. So legte der Unternehmerfonds I von Januar bis Juni 2023 um 14,7% zu und der Unternehmerfonds flex C um 11%. Ohne das konsequente Festhalten an unseren „robusten Gewinnmaschinen“ mit ihren auch während des letztjährigen Börsenabschwungs jederzeit (!) intakten Geschäftsmodellen (sowie unseren punktuellen Nachkäufen zu Schnäppchenpreisen), wäre diese erfreuliche Entwicklung so sicherlich nicht möglich gewesen. Aber wie stehen all diejenigen da, die den Ratschlägen der Finanzastrologen gefolgt sind und die ach so zinssensitiven Technologieunternehmen links liegen gelassen haben? Die Performance-Ausbeute dürfte eher überschaubar sein!

Fazit: Es zeigt sich einmal mehr, welch sinnfreies und „teures“ Unterfangen es ist, den Markt timen zu wollen. Ohne Abstriche teilen wir daher die eingangs zitierte Auffassung des Ökonomen John Kenneth Galbraith und sind davon überzeugt: Beständiges Investieren in „robuste Gewinnmaschinen“ ist langfristig erfolgreicher als (zeitaufwändiges und nervenaufreibendes) Markttiming zu betreiben und dadurch langfristig eine zu niedrige Investitionsquote und eine zu hohe Liquiditätsquote zu halten.

Doch nun, da die Aktienkurse von Unternehmen wie Apple und Microsoft dieses Jahr bereits deutlich mehr als 40% gestiegen und auf neuen Allzeithochs angekommen sind, ruft die Rallye der großen Tech-Firmen die Skeptiker erneut auf den Plan; zumal Apple nun als erstes Unternehmen einen Börsenwert von 3 Billionen US-Dollar erreicht hat. Manche sehen darin schon das nächste Anzeichen einer (hoffnungslosen) Überbewertung der dominierenden Tech-Riesen. Lassen Sie uns daher einen Blick auf die Fakten werfen und im Folgenden der Frage nachgehen, ob Apple nach dem jüngsten Kursanstieg auf ein neues Allzeithoch nun tatsächlich überbewertet ist. Zum anderen analysieren wir das operative Geschäft unseres KI-Profiteurs Adobe und gehen auch hier darauf ein, was von der Bewertung des Unternehmens zu halten ist.

Apple: Günstiger als der DAX

Als erste Firma auf dem weltweiten Kurszettel erreichte Apple im Juni einen Marktwert von 3 Billionen US-Dollar (Aktienkurs 190 USD). Für notorische Apple-Kritiker dürfte die Bewertung des Unternehmens nun endgültig jenseits von Gut und Böse angelangt sein. Viele propagieren deshalb, man solle jetzt doch lieber auf (vermeintlich!) günstige „Value“-Aktien setzen, wie sie beispielsweise im DAX zuhauf vertreten sind, statt weiter auf die stark gelaufenen Aktien (vermeintlich) überbewerteter Technologieunternehmen zu setzen. Dabei ist Apple unseres Erachtens keineswegs teuer, sondern eher günstig, wenn man die Firma unternehmerisch (richtig) bewertet (z.B. Enterprise Value zu Free Cash Flow). Wer aber dennoch meint, Apple sei teuer, sollte sich zusätzlich einmal folgende Überlegung vor Augen führen. Mit 3 Billionen US-Dollar ist der Börsenwert von Apple aktuell rund 60% höher als die aggregierte Marktkapitalisierung aller 40 DAX-Unternehmen, die umgerechnet rund 1,9 Billionen US-Dollar beträgt. Mit 111 Mrd. US-Dollar erwirtschaftete Apple dagegen im letzten Geschäftsjahr einen mehr als doppelt so hohen Free Cash Flow wie alle Gesellschaften im DAX zusammen. Gleichzeitig weist Apple keine Nettoschulden auf, sondern sitzt auf einem randvoll gefüllten Geldspeicher, der Dagobert Duck vor Neid die Zornesröte ins Gesicht treiben würde. Die 40 DAX-Unternehmen (exklusive Banken) schleppen dagegen in toto hunderte Milliarden Schulden mit sich herum. Was ist da nun günstiger bewertet? Und welche DAX-Firmen können nur ansatzweise mit Apple mithalten in puncto Resilienz und Profitabilität?

![]()

Adobe – Vom No-Go zum Must-Have der Finanzanalysten

In Ungnade an der Börse fiel letztes Jahr mit einem Kursrückgang von fast 40% auch unser Portfoliounternehmen Adobe. Adobe ist eine herausragende Firma mit einer weltmarktführenden Position in all ihren schnell wachsenden Produktmärkten. Zu diesen säkularen Wachstumstrends zählt etwa das kreative Erstellen von Internetinhalten, das effiziente Dokumentenmanagement, die Personalisierung des Kundenerlebnisses in Online-Shops, das Online-Marketing-Management, die Effizienzmessung von Online-Marketing sowie die Auswertung großer Datenmengen – und dies alles in Echtzeit. Die Digital-Ökonomie arbeitet auf den Cloud-Plattformen und -Tools von Adobe, weshalb das langfristige Marktpotential für das Unternehmen enorm ist.

Im E-Commerce ist Adobe mit Produkten zur Echtzeitanalyse großer Datenmengen bei E-Commerce-Transaktionen sowie zur Durchführung von Online-Marketing-Kampagnen in Echtzeit so gut wie unverzichtbar. Deshalb kennt Adobe übrigens auch die Online-Umsätze am Black Friday oder Cyber Monday. Mit seiner „Experience Cloud“-Plattform für Geschäftskunden bedient Adobe einen säkulären Wachstumstrend. Daneben bleiben das Kreativgeschäft mit Diensten und Produkten zur Erstellung verschiedenster Internetinhalte von Fotos über Videos bis hin zu 3D sowie das Dokumentengeschäft mit der digitalen Unterschrift schön wachsende Brot- und Buttergeschäfte.

Auch an Adobe haben wir – ungeachtet der Talfahrt des Aktienkurses – konsequent festgehalten, da wir das Unternehmen operativ weiter auf Kurs sahen, wenngleich die geplante Übernahme von Figma, einem Mitbewerber im Bereich kollaborative Software, mit 20 Mrd. US-Dollar zwar einen tiefen Griff ins Portemonnaie bedeuten würde, die Übernahme unseres Erachtens aber durchaus sinnvoll ist. Ob die Übernahme zustande kommt, ist noch von der Entscheidung der Regulierungsbehörden abhängig. Der aktuelle Geschäftsverlauf bestätigt uns jedenfalls in unserer Einschätzung, dass Adobe zu den wenigen Firmen auf dem globalen Kurszettel gehört, die in der Lage sind, ihren Free Cash Flow mit sehr hoher Zuverlässigkeit alle 4 bis 5 Jahre zu verdoppeln. Die Geschäftszahlen zum zweiten Quartal 2023 (Q2) untermauern dies eindrucksvoll. Mit einem organischen Wachstum von 13% auf einen Umsatz von 4,8 Mrd. US-Dollar stellt Adobe eine neue Rekordmarke auf.

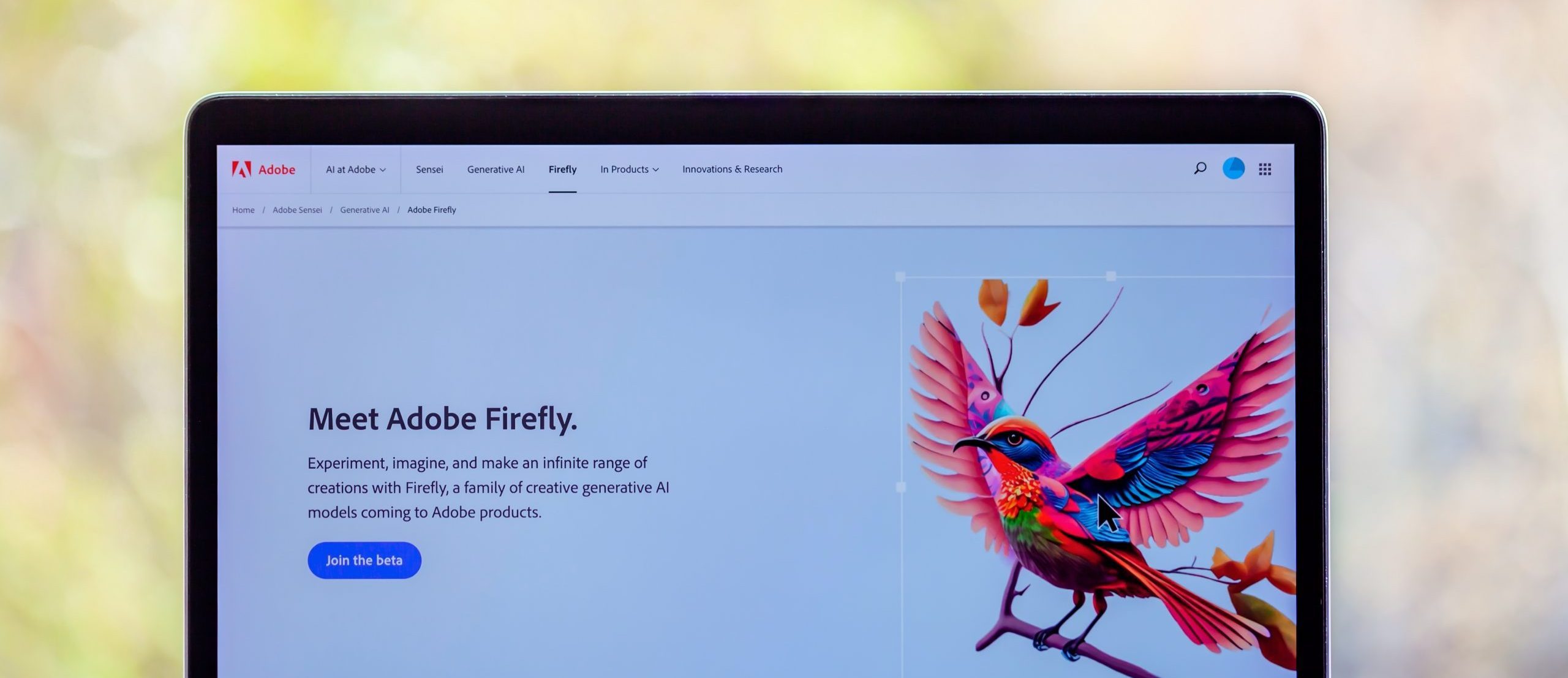

Die neu eingeführte, bildgenerierende KI „Firefly“ wird von der B2B-Kundschaft von Photoshop und Illustrator begeistert aufgenommen. Firefly ist eine echte Durchbruchs-Innovation und Adobe sieht ein adressierbares Umsatzpotential von über 200 Mrd. US-Dollar. Trotz dieses Meilensteins hält Adobe das Innovationstempo weiter hoch. Auch bei Acrobat gibt es nun KI-basierte Anwendungen. Hinzu kommen eine neue Produktanalyse-Lösung sowie eine verbesserte Echtzeit-Datenanalyse für Online-Händler. Der Auftragsbestand steigt auf einen Rekordwert von 15,2 Mrd. US-Dollar. Die neuen wiederkehrenden Umsätze (Net New ARR) im Geschäftssegment Digital Media belaufen sich auf herausragende 470 Mio. US-Dollar. Daher ergibt sich auch beim Gesamtbestand wiederkehrender Digital Media-Umsätze ein neuer Rekord von 14,1 Mrd. US-Dollar. Angesichts der florierenden Geschäftsentwicklung erhöht Adobe die Guidance für das Gesamtjahr.

Mit einer im Rekordbereich liegenden Free Cash Flow-Marge von 41,8% wächst Adobe zudem hochprofitabel. Erstmals in einem Quartal stieg der Free Cash Flow auf über 2 Mrd. US-Dollar. Dies entspricht einer Verdoppelung innerhalb von nur 5 Jahren. Die operative Marge liegt mit 33,7% etwas unterhalb des Rekordniveaus (EBIT +6,2% auf 1,62 Mrd. US-Dollar), weil Adobe die Anstrengungen bei Forschung & Entwicklung nochmals weiter ausbaut (+18%). Forschung & Entwicklung machen jetzt 18,7% vom Umsatz aus, was im Extrembereich von Google und von Pharmafirmen liegt. Aber dennoch – oder genauer gesagt gerade deswegen – verdient Adobe so prächtig bei vernachlässigbaren Nettoschulden (0,3x Free Cash Flow FYe). Mit einem RoCe von 45,5% ist die Verzinsung des eingesetzten Kapitals sensationell! Der Enterprise Value entspricht rund 26x Free Cash Flow 2024e, was angesichts des dynamischen und äußerst profitablen Wachstums in unseren Augen mehr als gerechtfertigt ist. Zu Jahresbeginn betrug der Enterprise Value – ohne den Figma-Deal – sogar nur 23x Free Cash Flow; Adobe war damit so niedrig bewertet wie seit Jahren nicht.

In gewohnt prozyklischer Manier heben nun – nachdem die Aktie im ersten Halbjahr 2023 um 45% zulegen konnte – auch die Analysten plötzlich wieder ihre Daumen. Letztes Jahr noch als (vermeintlich) zinssensitives No-Go-Unternehmen abgestraft, gilt Adobe dank Firefly nun als das Must-have der Stunde. In der Tat sehen auch wir Adobe als einen der wenigen Gewinner von KI. Allerdings vertreten wir diese Meinung nicht erst, seitdem dies infolge des fulminanten Kursanstieges der Aktie wieder opportun erscheint. So besitzt Adobe Daten in Hülle und Fülle, sei es in Form von Fotos, Videos oder Dokumenten. Adobe hat Zugang zu quasi jeder Dokumentendatenbank von Kunden weltweit und zu praktisch allen Webseiten von Online-Händlern und deren Daten. Zwar verfügen Google und Microsoft über noch mehr Daten aus Search, Maps, Google Cloud Platform, Azure, etc. Aber Adobe hat für seine Produkte maßgeschneiderte Daten. Des Weiteren verdient Adobe extrem viel und vor allem immer mehr Geld; dieses Jahr dürfte die Firma einen Free Cash Flow von ungefähr 8 Mrd. US-Dollar erwirtschaften, obwohl etwa 4 Mrd. US-Dollar in Forschung & Entwicklung und Capex investiert werden sollen. Das entspricht ungefähr einer Verdoppelung alle 5 Jahre und das bei traumhaften Free Cash Flow-Margen im Bereich oberhalb von 35% bzw. auch um oder über 40%. Große und schnell wachsende Datencenter- und Rechenkapazität ist für Adobe somit keine Ressource, die am Geld scheitern würde.

Wenn man das globale Universum an Tech-Unternehmen auf der Suche nach den echten Dominatoren durchforstet, so erfüllen neben Adobe nur sehr wenige Unternehmen die nötigen Voraussetzungen. Neben Google, Microsoft, Apple und Adobe gehören dazu sicherlich Oracle und wohl auch Alibaba, Tencent und Baidu, wobei letztere bei der Fortentwicklung ihrer KI unter der politischen Kontrolle Pekings stehen und außerhalb Chinas nur schwer reüssieren können. Ob Amazon mit AWS zu den Dominatoren gehören wird, ist in Anbetracht des „schwarzen Lochs“ des Online-Handels zu bezweifeln. Und SAP hat ohnehin schon lange Schwierigkeiten, den Klassenerhalt in der 1. Liga zu schaffen; im Cloud-Geschäft sind die Walldorfer schon jetzt eher der „Staubsauger“ für Google Cloud Platform und Azure (Microsoft). Im Payment-Bereich werden unsere einzigartig profitablen und hoch innovativen Portfoliounternehmen Visa und Mastercard zweifellos auch beim Thema KI zu den globalen Tech-Dominatoren gehören.

Es gibt also viele gute Gründe, als Langfrist-Investor mit Optimismus in die Zukunft zu blicken.

In diesem Sinne mit herzlichen Grüßen,

Dominikus Wagner und Dr. Dirk Schmitt

—————————————————————————————————————————————————————————————-

Glossar:

CCR = Cash Conversion Rate

EK = Eigenkapital

EV = Enterprise Value

1FCF = Free Cash Flow. Das Nachsteuerergebnis ist nicht der Unternehmensgewinn, sondern der freie Barmittelzufluss (Free Cash Flow), da nur der Free Cash Flow Abschreibungen, Betriebskapital (working capital) und Investitionen berücksichtigt. Der wirkliche Unternehmensgewinn, der Free Cash Flow, ist für uns eine maßgebliche Bezugsgröße für die Unternehmensbewertung.

FY = Financial Year

FYe = expected Financial Year

2nwc = Net working capital. Warum wir uns den um die net-working-capital-Veränderungen bereinigten Free Cash Flow anschauen: Der Lagerwert ist bei allen Herstellern physischer Güter wegen der Lieferkettenprobleme deutlich erhöht. Denn die Hersteller physischer Güter legen sich wegen der gestörten Lieferkette derzeit sämtliche Vorprodukte ins Lager, derer sie habhaft werden können. Das derzeit hohe im Lager gebundene Cash wird nach dem Bilanzstichtag mit dem Abverkauf der Produkte „befreit“ und sozusagen verspätet als echtes Cash im Cash Flow-Statement gezeigt. Somit ist der net-working-capital-bereinigte Free Cash Flow die validere Kennzahl zur Bewertung der Profitabilität einer Firma unter der Bedingung selbstverständlich, dass die jeweilige Firma nicht auf dem Lager „sitzen bleibt“ oder Lagerabwertungen vornehmen muss.

oW = organisches Umsatzwachstum

Q1, Q2 usw. = Quartal 1, Quartal 2 usw.

3RoCe = Return on Capital employed. Wir legen großen Wert auf eine valide und konservative Struktur der eingesetzten Kennzahlen und berechnen das RoCe daher als Free Cash Flow im Verhältnis zum Eigenkapital plus Nettofinanzschulden bzw. abzgl. Nettofinanzposition plus relevante, langfristige Rückstellungen wie Pensions- und Leasingverpflichtungen.

Stand der Daten: 27.07.2023